VAD ÄR ANSVARSFULLA INVESTERINGAR?

Ansvarsfulla investeringar (Responsible Investments, RI) innebär att investerare tar hänsyn till miljö (E), sociala faktorer (S) och bolagsstyrning (G) i sina investeringsbeslut samt är aktiva ägare och agerar för att påverka företag att förbättra sitt hållbarhetsarbete. Mängden kapital som investeras ansvarsfullt har vuxit snabbt det senaste decenniet, upp emot 30% per år, och andelen kapital som förvaltas med någon RI-metod utgjorde 2014 30% av professionellt förvaltat kapital (Eurosif, 2014). Andelen är väsentligt högre i Sverige, som ofta ses vara ett ledande land globalt.

VARFÖR FOKUSERAR INVESTERARE PÅ RI?

Investerares primära uppdrag är att uppnå en god riskjusterad avkastning och det finns olika anledningar varför investerare fokuserar på RI:

- Uppfattning att RI bidrar positivt till riskjusterad avkastning genom analys av materiella risker och möjligheter kopplade till företags hållbarhetsarbete. RI möjliggör bättre investeringsbeslut genom bredare informationsunderlag, vilket påverkar långsiktig avkastning. RI är i detta fall del av investerarens primära uppdrag.

- Medvetenhet att bristande RI-arbete kan innebära risker för investeraren själv, t.ex. kopplat till rykte och finansiell prestation.

- Målsättning att förena värdegrund och investeringsfilosofi, inom E, S och G, t.ex. bidra till en bättre miljö genom uteslutning av företag inom fossila bränslen.

Oavsett motiv är ansvarsfulla investerares målsättning att använda investerat kapital för att påverka företag att arbeta mer hållbart.

Det är ingen mening att investera i företag som underminerar vår framtid

Desmond Tutu

HUR ARBETAR INVESTERARE MED RI?

Hänsyn till ESG kan tas på olika sätt och investerare använder ofta flera strategier för att nå önskad effekt inom hållbarhet och avkastning. Övergripande finns tre metoder:

- Uteslutning av företag som bryter mot internationella normer och konventioner eller arbetar i vissa branscher eller länder.

- Inkluderande urval av företag som är bra på hållbarhet, t.ex. bäst i klassen, arbetar i branscher kopplade till hållbar utveckling eller har ett erbjudande som avser att förändra mot konkret hållbar utveckling.

- Aktivt ägande utövas ofta genom röstning och direkta kontakter med företag för att utöva påverkan för förändring i ESG-frågor.

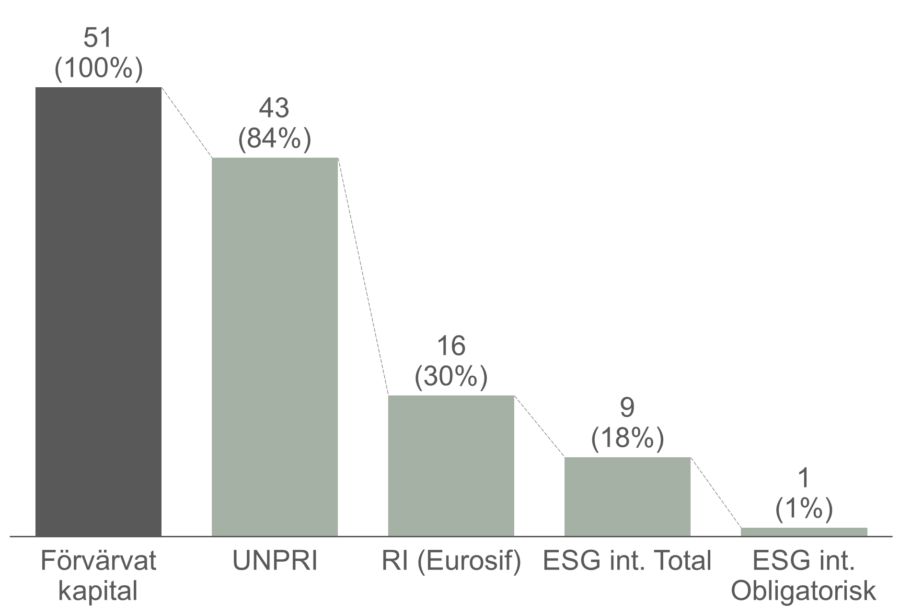

AMBITIONSNIVÅ DRIVER MÄNGDEN KAPITAL

Mängden kapital som kan klassificeras som ansvarsfullt beror på vilken ambitionsnivå som avses och kapitalet minskar i takt med ökade krav på efterlevnad, se figur 1.

UNPRI, ett av de mest spridda initiativen, representerade 2014 84% av professionellt förvaltat kapital. UNPRI ställer principiella krav på relativt hög nivå och innefattar investerarens totala kapital oavsett om det är ansvarsfullt investerat eller inte. UNPRI anses därför av många inte ställa konkreta krav på praktiskt RI-arbete.

Obligatorisk ESG integration, en mer konkret definition, innebär att ESG-faktorer alltid inkluderas i investeringsbeslut, dock finns inte krav på vilken eller hur mycket information som skall inkluderas. Trots detta täcks endast 1% av förvaltat kapital av denna definition.

IDENTIFIERADE UTMANINGAR OCH ÅTGÄRDER

Trots RI-marknadens framsteg finns mycket kvar att göra. Axholmen har i dialog med fler än 60 ledande europeiska kapitalägare och kapitalförvaltare identifierat tre faktorer som är avgörande för att ta RI till nästa nivå.

Öka transparensen. Det råder generell brist på transparens i förvaltningen, vilket försvårar för kapitalägare att särskilja ambitionsnivåer och förmåga för förvaltare. RI

är differentierande för förvaltare och marknadsföringen visar inte alltid vad som utförs i praktiken. Kapitalägare har ofta svårt att genomlysa vad denne får i form av faktiskt RI-arbete. Informationsgapet måste minskas, vilket kräver förbättrad uppföljning genom löpande ESG-rapportering från förvaltare till kapitalägare.

Uppmuntra ambitiösa alternativ. Ambitiösa RI-processer kostar både tid och pengar att implementera. Ambitiösa förvaltare måste premieras och få möjlighet att synliggöra sitt arbete för kapitalägare. Jämförelser av olika slag, t.ex. Morningstar Sustainability Rating, spelar här en viktig roll. Transparensen kring vilka parametrar som ligger till grund för rankingen behöver dock förbättras så att fler investerare kan se nyttan av dessa jämförelser.

Etablera en kvalitetssäkrad lägstanivå för RI. Framstående aktörer, ofta med nödvändiga resurser, blir kontinuerligt bättre, vilket höjer högstanivån. Det finns dock ingen konkret lägstanivå och många investerare är i början på sin RI-resa och dessa måste ges möjlighet att kostnadseffektivt arbeta med RI, om de inte har råd med skräddarsydda investeringar. Genom att arbeta tillsammans kan kapitalägare samla intressen och ställa högre krav på förvaltarnas RI-processer, analyser och arbete som aktiv ägare för att driva reell förändring.